خلاصه گزارش

۱-ادبیات سرمایهگذاری خصوصی

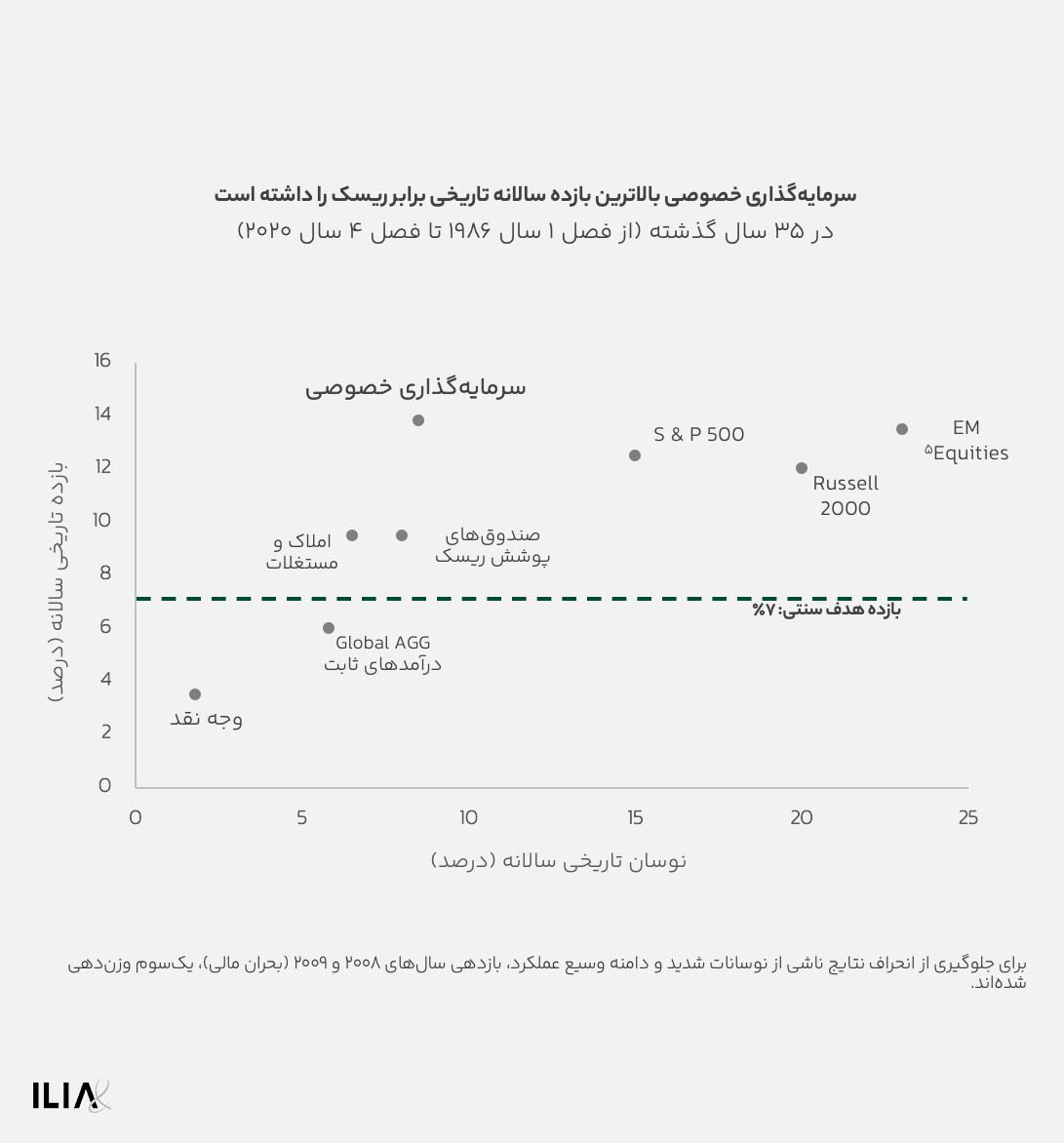

سرمایهگذاری خصوصی یکی از کلاسهای دارایی است که از سال ۱۹۰۱ در دنیا به عنوان محلی برای سرمایهگذاری با ارزش بالا مورد توجه جدی قرار گرفته است. تجربه نشان میدهد پورتفویی که از سرمایهگذاری خصوصی متنوع برخوردار باشد، ریسک کمتر و نرخ بازدهی بیشتری را در مقایسه با دیگر پورتفوهای سرمایهگذاری دارند.

۲-مروری اجمالی بر بازیگران سرمایهگذاری خصوصی

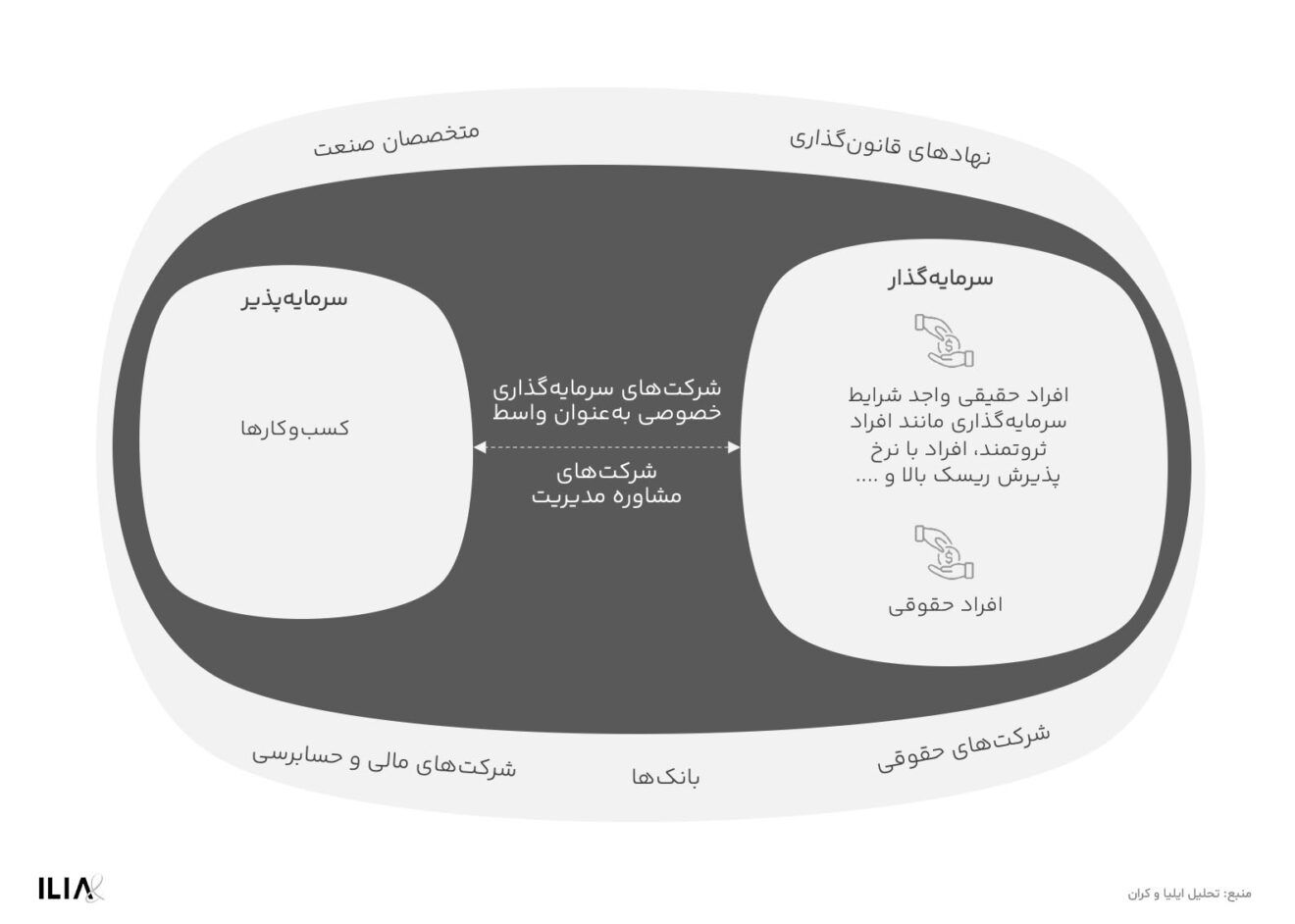

اکوسیستم سرمایهگذاری خصوصی در دنیا شامل ۳ نوع بازیگر اصلی است: سرمایهگذاران، سرمایهپذیران و نهادهای قانونگذار. نقش شرکتهای سرمایهگذاری خصوصی و مشاوره مدیریت در شکلگیری اکوسیستم پررنگ است. در حال حاضر مفهوم سرمایهگذاری خصوصی در بازارهای نوظهور هم به صورت جدی دنبال میشود.

۳- سرمایهگذاری خصوصی در ایران

قدمت سرمایهگذاری خصوصی در ایران چندان زیاد نیست و همچنین بازار بکری است. دلایل متعددی موجب عدم توسعه صنعت سرمایهگذاری خصوصی مدرن در ایران شده است. از میان دلایل میتوان به مواردی مانند عدم تعریف سرمایهگذار واجد شرایط، عدم وجود مدیریت تخصصی در این صنعت، عدم حضور معنادار سرمایهگذاران خارجی در ایران و تامین مالی سنتی از طریق بانکها اشاره کرد.

۴-مدلهای ارزشآفرینی

جهت کمک به کسبوکارها، برای تحول و تامین مالی، شرکتهای سرمایهگذاری خصوصی به تنهایی یا با کمک شرکتهای مشاوره مدیریت از طریق مدلهای ارزشآفرینی به توسعه و تحول آنها کمک میکند. در شرایط اقتصادی و قانونگذاری فعلی ایران، نیاز است تا با بهرهگیری از مدل ارزشآفرینی اقتضایی ارائه شده در این فصل به سرمایهگذارها و کسبوکارها در شکلگیری اکوسیستم سرمایهگذاری خصوصی کمک نماید.

مخاطبان

- فعالان صنعت سرمایهگذاری خصوصی

- سرمایهگذاران علاقمند به فعالیت در این حوزه

- سیاستگذاران و تصمیمگیران حوزه مالی

- مشاوران مدیریت و تحلیلگران مالی

- سایر افراد علاقمند به کسب اطلاعات از صنعت سرمایهگذاری خصوصی

هدف

- ارائه مفاهیم کلی سرمایهگذاری خصوصی و آشنایی اجمالی با بازیگران اکوسیستم و روشهای ارزشآفرینی

- ایجاد بینش کلی در مورد صنعت سرمایهگذاری خصوصی در ایران

- چگونگی ارزشآفرینی در شرایط کنونی اقتصادی ایران

تاریخچه سرمایهگذاری خصوصی

ظهور سرمایهگذاری خصوصی

۱۹۰۱: خرید شرکت کارنگی استیل توسط JP Morgan به قیمت ۴۸۰ میلیون دلار که به اولین سرمایهگذاری خصوصی تاریخ معاصر شهرت دارد

۱۹۰۱ تا ۱۹۴۰: خانوادهها و افراد ثروتمند به فعالان عمده بازار سرمایهگذار خصوصی

دوره اول شکوفایی

۱۹۵۸: تصویب قانون سرمایهگذاری در کسبوکارهای کوچک در امریکا

۱۹۶۰: معرفی مدل شرکای محدود* (LP) در سرمایهگذاری خصوصی

۱۹۸۷: تعدیل قانون ERISA که امکان سرمایهگذاری صندوقهای بازنشستگی در سرمایهگذاری خصوصی را فراهم آورد و منجر به افزایش سرمایهگذاری از ۴۰ میلیون دلار به ۴۰۰ میلیون دلار شد

گسترش جهانی سرمایهگذاری خصوصی

۱۹۸۰: تاسیس KKR یکی از مشهورترین شرکتهای سرمایهگذاری خصوصی

۱۹۸۸: خرید شرکت RJR NABISCO توسط KKR به قیمت 25 میلیارد دلار و تبدیل شدن به بزرگترین سرمایهگذاری خصوصی انجام شده در زمانه خود

۱۹۹۲ تا ۲۰۰۰: کاهش استفاده از اهرمهای مالی که منجر به کاهش ریسک و افزایش دیدگاه بلندمدت شرکتهای سرمایهگذاری خصوصی شد

دوره دوم شکوفایی

۲۰۰۰: تاسیس بیش از دو هزار صندوق سرمایهگذاری خصوصی جدید

۲۰۰۷: دوره ابر تملکها (خرید هلدینگ انرژی فیوچر به قیمت ۴۸ میلیارد دلار توسط KKR، خرید هتل هیلتون به قیمت ۲۶ میلیارد دلار و…)

۲۰۱۷: افزایش ملاحظات زیستمحیطی، اجتماعی و حکمرانی و شکلگیری صندوقهای تخصصی در این زمینه

۲۰۲۰: دارایی تحت مدیریت در شرکتهای سرمایهگذاری خصوصی به ۵ تریلیون دلار رسید

۲۰۲۲: تخصصیشدن سرمایهگذاری خصوصی در یک صنعت خاص (بهطور مثال برخی صرفا بر روی شرکتهای مالی سرمایهگذاری میکنند و … )

۲۰۲۲: افزایش شفافیت مالی و عملکردی شرکتهای سرمایهگذاری خصوصی

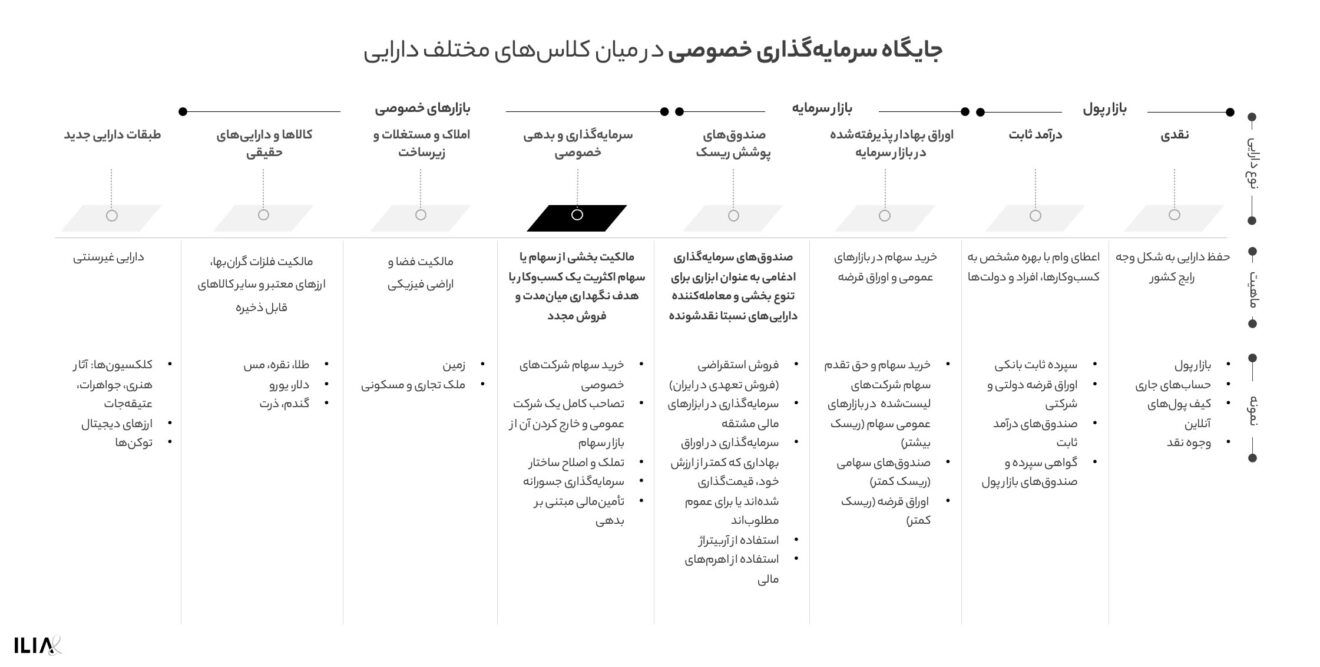

جایگاه سرمایهگذاری خصوصی در میان کلاسهای مختلف دارایی

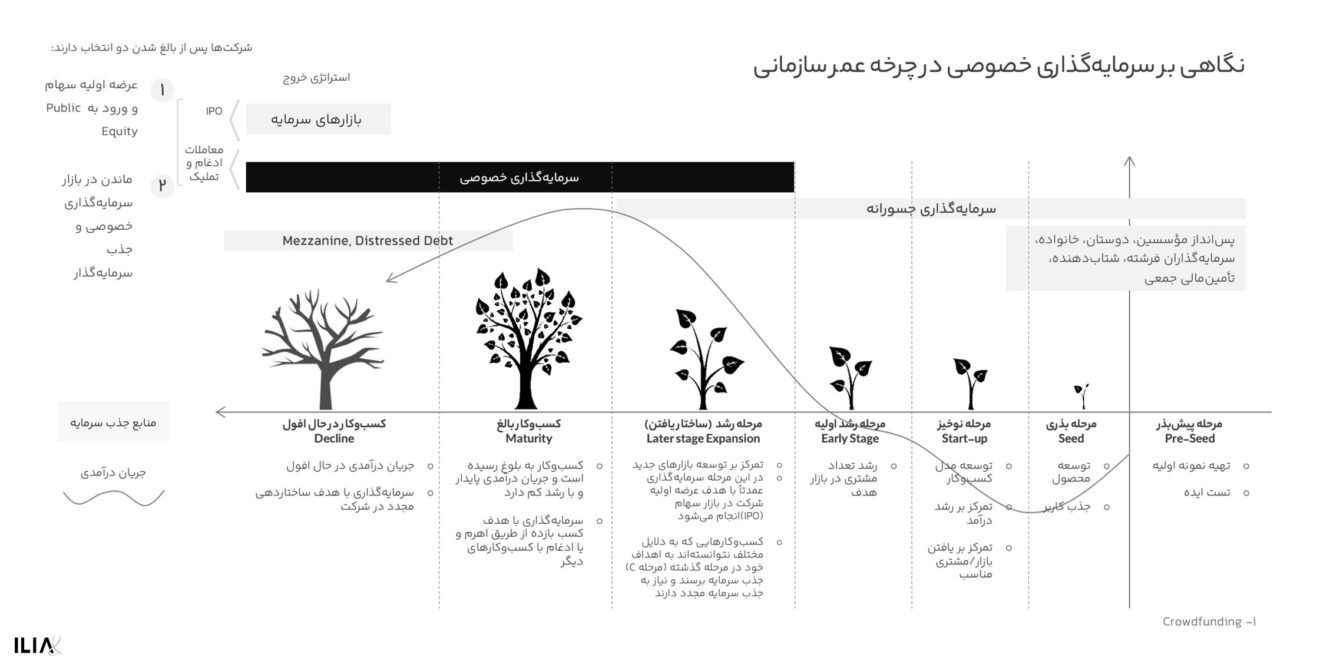

نگاهی بر سرمایهگذاری خصوصی در چرخه عمر سازمانی

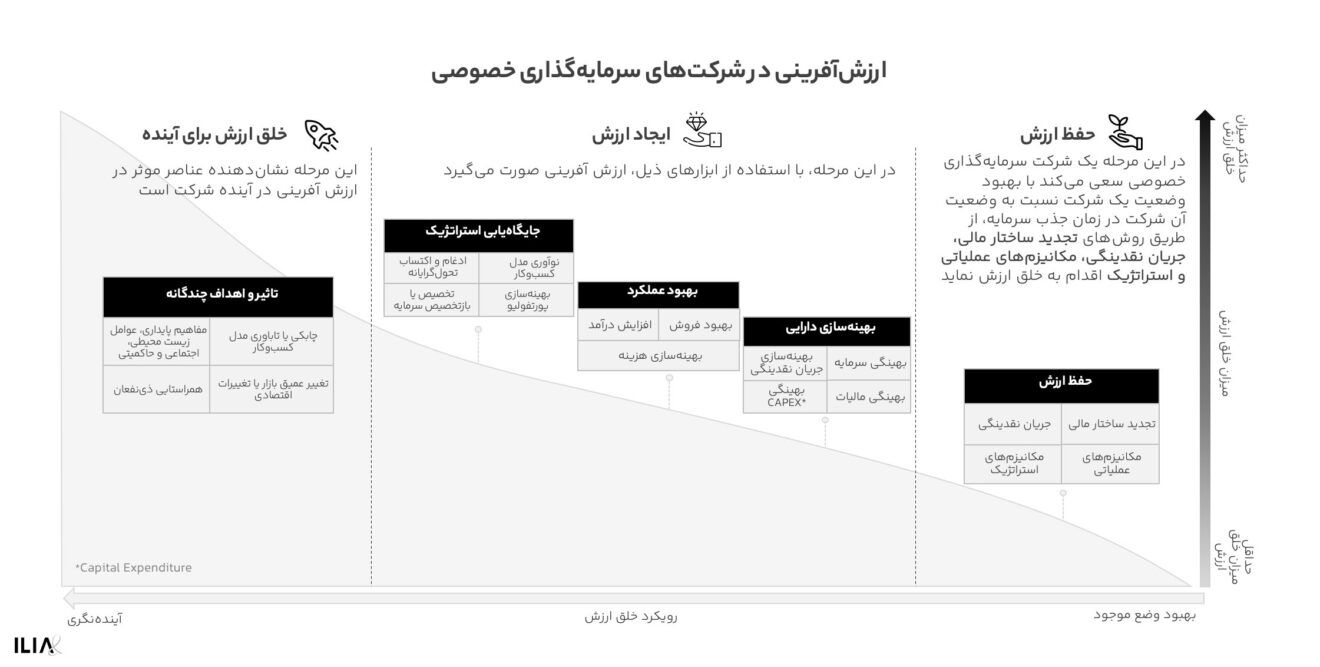

ارزشآفرینی در شرکتهای سرمایهگذاری خصوصی

ارزش آفرینی در سرمایهگذاری خصوصی به روشهایی اطلاق میگردد که به وسیله آن شرکتهای سرمایهگذاری خصوصی به تنهایی یا با کمک شرکتهای مشاوره مدیریت از رویکردهای مختلفی میتواند بازدهی شرکتهای سرمایهپذیر و در نتیجه بازدهی کل سبد سرمایهگذاری خود را افزایش دهد.

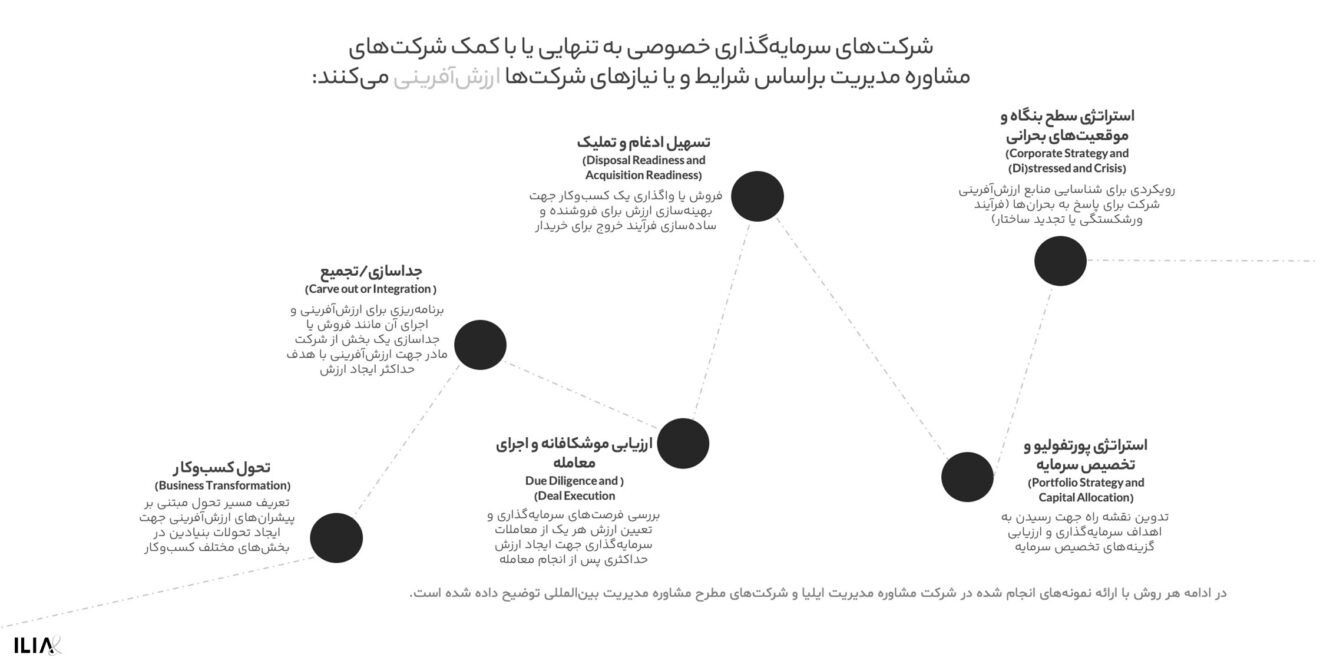

شرکتهای سرمایهگذاری خصوصی به تنهایی یا با کمک شرکتهای مشاوره مدیریت براساس شرایط و یا نیازهای شرکتها ارزشآفرینی میکنند:

سرمایهگذاری خصوصی بالاترین بازده تاریخی را برای سرمایهگذاران داشته و نوسانات به مراتب کمتری در میان کلاسهای دارایی دارد

شرکتها ترجیح میدهند برای مدت طولانیتری خصوصی بمانند؛ در نتیجه رشد و ارزشآفرینی بیشتری در خارج از بازارهای عمومی صورت میگیرد

شش روند مؤثر بر سرمایهگذاری خصوصی

عوامل زیست محیطی، اجتماعی و حاکمیتی

ملاحظات زیستمحیطی، اجتماعی و حاکمیتی (ESG) برای سرمایهگذاران و سرمایهپذیران، اهمیت فزایندهای پیدا کردهاند. همچنین در آینده شرکتهای بیشتری این معیار را در فرآیندهای تصمیمگیری سرمایهگذاری در نظر خواهند گرفت و اقدامات مرتبط را در شرکتهای پرتفوی خود اجرا خواهند کرد

تحول دیجیتال

استفاده از فناوریهای تحول آفرین در صنعت سرمایهگذاری خصوصی با سرعت زیادی رشد کرده و این روند ادامه خواهد یافت. استفاده از ابزارهای مبتنی بر هوش مصنوعی برای شناسایی فرصتهای سرمایهگذاری بالقوه باعث شده است فناوری به بخش مهمی از فرآیند سرمایهگذاری خصوصی تبدیل شود. همچنین شرکتهای زیادی به دنبال خلق ارزش برای مشتریان خود از طریق پیادهسازی تحول دیجیتال هستند.

افزایش فعالیت در بازارهای نوظهور

شرکتهای سرمایهگذاری خصوصی به دنبال بهرهبرداری از پتانسیل رشد شرکتها در بازارهای نوظهور مانند آسیا و آمریکای لاتین هستند. بنابراین فعالیتهای مربوط به سرمایهگذاری خصوصی در این مناطق در حال افزایش است.

وامدهی مستقیم

وامدهی مستقیم، که به عنوان صندوقهای بدهی نیز شناخته میشود، در سالهای اخیر رو به رشد بوده است و انتظار میرود این روند در آینده نیز ادامه یابد. شرکتهای سرمایهگذاری خصوصی به طور فزایندهای به وامدهی مستقیم به عنوان راهی برای ایجاد بازده و تنوع بخشیدن به پرتفوی خود نگریسته و از آن استفاده خواهند کرد.

سرمایهگذاری (تامین مالی) همیشه سبز

نوعی از تأمین مالی کسبوکار است که بر خلاف تامین سرمایه به صورت ساختار بسته، شرکتهای سرمایهگذاری خصوصی به صورت تدریجی و مداوم تامین مالی را انجام میدهند. در این حالت سرمایهگذار ملزم به خروج در یک دوره مشخص نیست.

افزایش تمرکز بر حوزه سلامت

عواملی مانند افزایش جمعیت، افزایش هزینههای مراقبتهای بهداشتی و از طرفی پیشرفتهای مداوم در فناوری پزشکی سبب شد تا شرکتهای سرمایهگذاری خصوصی به دنبال سرمایهگذاری در شرکتهایی باشند که محصولات، خدمات و فناوریهای پزشکی را ارائه میکنند تا بتوانند به فرصتهای پیش رو در این حوزه پاسخ دهند. این بخشها در سالهای آینده رشد قابل توجهی خواهند داشت.

اکوسیستم سرمایهگذاری خصوصی

سه نوع بازیگر اصلی: سرمایهگذار، سرمایهپذیر و قانونگذار، اکوسیستم سرمایهگذاری خصوصی را تشکیل میدهند.

در ادامه نقش شرکتهای سرمایهگذاری خصوصی در توسعه سرمایهگذاری خصوصی، کمک به کارآفرینان و سرمایهگذاران بررسی خواهد شد.

وضعیت سرمایهگذاری خصوصی در ایران

- سرمایهگذاری خصوصی به معنای معاملات خرید و فروش کسبوکارهای خصوصی با هدف کسب سود، سابقه طولانی در کشور ایران دارد.

- صاحبان صنایع به دلایل مختلفی از جمله ایجاد صرفه مقیاس در تولید و یا توسعه کسبوکار در زنجیره ارزش اقدام به تملک و یا سرمایهگذاری مشترک در صنایع و یا کسبوکارهای مختلف میکنند.

- حضور سرمایهگذاران مالی در صنعت سرمایهگذاری خصوصی و به رسمیت شناختن آن به عنوان یک کلاس دارایی و استفاده از ساختارهای مدرن و به روز دنیا در ایران صورت نپذیرفته است.

- عدم حضور سرمایهگذاران مالی داخلی، عدم وجود مدیریت تخصصی در این صنعت، عدم حضور معنادار سرمایهگذاران خارجی در ایران، تامین مالی سنتی از طریق بانکها، عدم آشنایی مالکان سنتی با مفهوم ادغام و تملک و ضعف در حکمرانی شرکتی از جمله دلایل عدم توجه به این صنعت در ایران است. مالکان شرکتهای تولیدی و خدماتی خصوصی در کشور تمایل چندانی به معاملات ادغام و تملک نداشتهاند و عملاً یافتن شرکتهای بالغ و با قیمت مناسب جهت سرمایهگذاری خصوصی دشوار بوده است.

پیشینه سرمایهگذاری خصوصی در ایران

تا پیش از تدوین دستورالعمل صندوقهای سرمایهگذاری خصوصی در سال ۱۳۹۷، فعالیت سرمایهگذاری خصوصی توسط دو گروه عمده سرمایهگذاران صنعتی و مالی انجام شده است.

سرمایهگذاران صنعتی ، هلدینگهای بزرگ صنعتی تخصصی یا چندرشتهای هستند که با انگیزه ایجاد صرفههای ناشی از مقیاس در تولید و یا توسعه کسبوکار در زنجیره ارزش، اقدام به تملک و یا سرمایهگذاری مشترک در صنایع یا کسبوکارهای مختلف کردهاند.

سرمایهگذاران مالی که غالباً فرایند سرمایهگذاری خود را در قالب ادبیات حرفهای سرمایهگذاری خصوصی انجام میدهند معمولاً به دنبال خلق رشد و در نهایت خروج از مالکیت کسبوکار سرمایهپذیر هستند.

در دهه گذشته آگاهی ویژهای در اذهان سرمایهگذاران حرفهای نسبت به ارزشهای سرمایهگذاری خصوصی شکل گرفته است و ظهور چشمگیر صندوقها و شرکتهای سرمایهگذاری خصوصی توسط سرمایهگذاران مالی و صنعتی در سه سال گذشته گواه این روند است.

از سال ۱۳۹۷، با تدوین دستورالعمل تأسیس صندوقهای سرمایهگذاری خصوصی در ایران اقداماتی برای ایجاد هفت صندوق انجام شده است و پنج صندوق نوآفرین، ثروت، کمان، اکسیر و دیوان ایجاد شدند. در مجموع در هفت شرکت سرمایهپذیر در صنایع دارویی، کشاورزی، پتروشیمی، معدن، سیمان، سلامتی و بیوتکنولوژی سرمایهگذاری شده است.

اکوسیستم سرمایهگذاری خصوصی

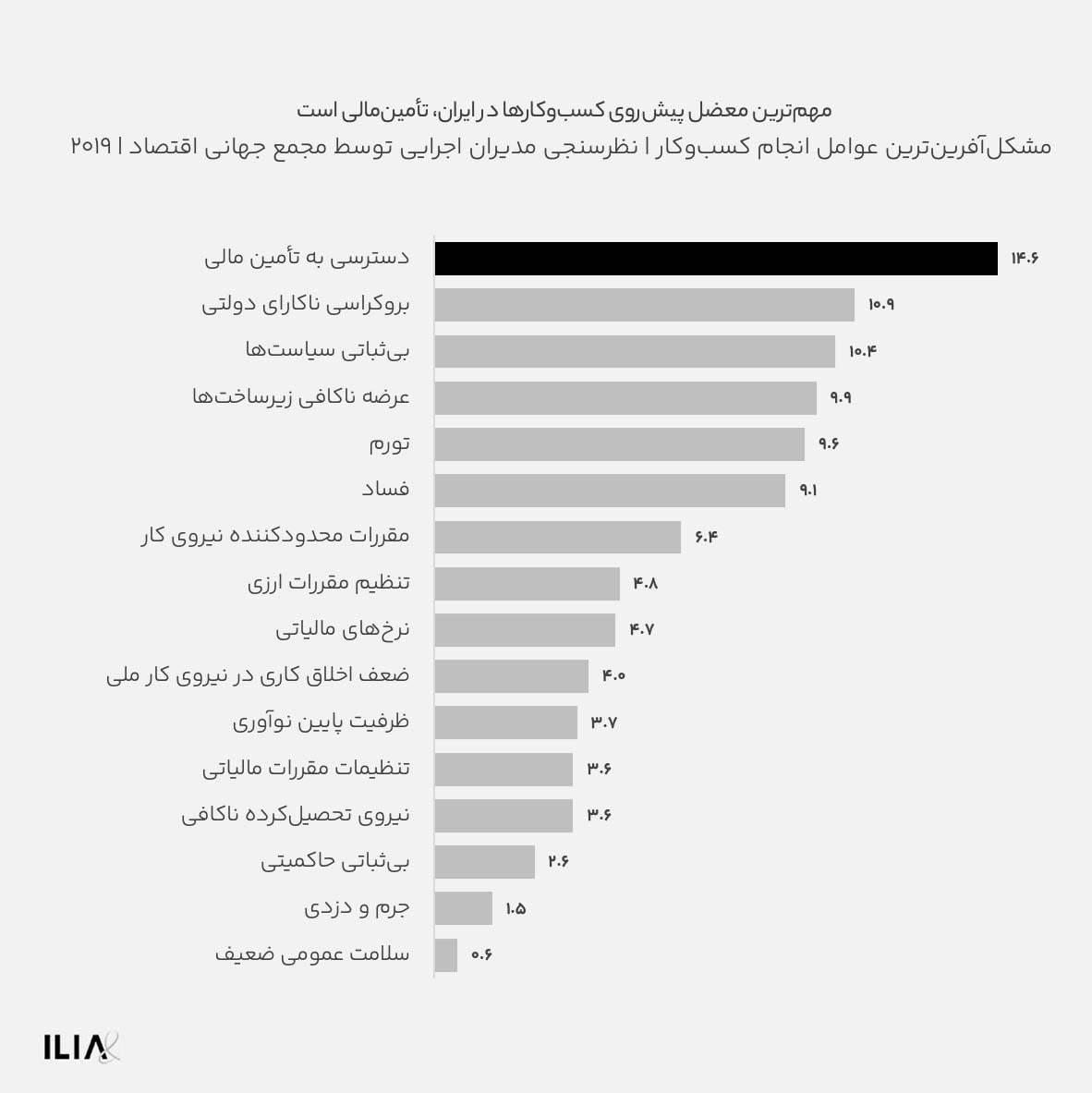

بر اساس گزارش رقابتپذیری جهانی که بهصورت سالانه از سال ۲۰۰۴ تا ۲۰۲۰، توسط مجمع جهانی اقتصاد تهیه و منتشر شده است، طی تمام سالهای انتشار این گزارش، مهمترین معضل بر سر راه تولید و کسبوکارها در اقتصاد ایران، تأمین مالی بوده است.

اگرچه کسبوکارها با مشکلاتی مانند ناپایداری سیاستها، ضعف زیرساختها و تورم نیز مواجه هستند، هیچ کدام به اندازه دسترسی به منابع مالی برای کسبوکارها ویرانگر و چالشساز نوده است.

همچنین براساس دومین شماره گزارش مدیران عامل شرکت مشاوره مدیریت ایلیا، کمبود نقدینگی برای رشد دومین چالش بزرگ مدیران عامل در سال 1401 بوده است.

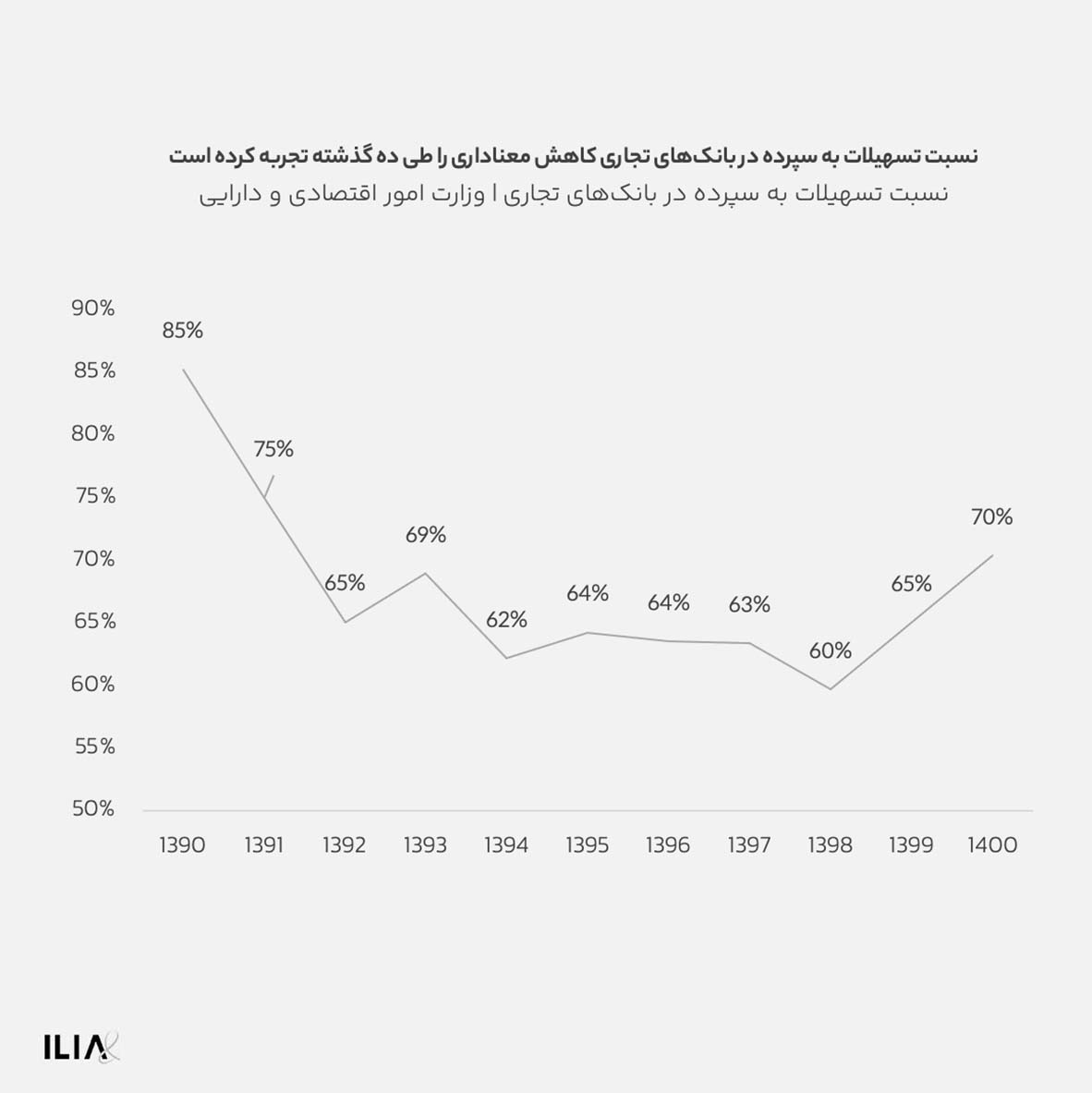

در حالی که اصلیترین منبع تأمینمالی کسبوکارها از طریق بانکها بوده است، تمایل و منابع بانکها برای تأمینمالی بنگاهها روبه کاهش است

توسعه فعالیتهای تولیدی و کسبوکار، به کمک ابزارهای تأمینمالی میانمدت و بلندمدت از دو محل بدهیها و حقوق صاحبان سهام انجام میشود. تأمینمالی از طریق بدهیها از منابعی مانند استقراض از بانکهای تجاری، بازار پول و بازار سرمایه و سایر صورت میگیرد.

در این میان دریافت وام با وثیقه رهنی و تسهیلات اعتباری از شبکه بانکی اصلیترین و ارزانترین منبع تأمینمالی برای کسبوکارها بهویژه بنگاههای کوچک و متوسط است.

در دهههای گذشته، از یک سو سرکوب مالی و تعیین دستوری نرخ سود کمتر از تورم منجر به اضافه تقاضا در بازار تسهیلات شبکه بانکی شده است. از سوی دیگر منفی بودن نرخ بهره حقیقی، هم تمایل به سپردهگذاری بلندمدت را که تأمینکننده منابع برای ارائه تسهیلات است کاهش داده است؛ موجب شده است بانکها ترجیح دهند منابع خود را به جای تسهیلات، به سرمایهگذاری در حوزههایی اختصاص دهند که بتوانند سود بالاتر از تورم بهدست آورند.

در دهه اخیر تشدید تحریمها و عدمقطعیت در محیط کلان سیاسی و اقتصادی، موجب کاهش سرمایهگذاری شده است

انباشت تشکیل سرمایه در اقتصاد ایران به ازای هر ایرانی بهطور مداوم طی یک دهه اخیر کاهش یافته است. به این ترتیب بخش واقعی اقتصاد و خالص سرمایهگذاری طی یک دهه گذشته کاهش معناداری را تجربه کرده و اکنون در پایینترین میزان ممکن در سه دهه گذشته قرار دارد.

علاوه بر نوسانات شدیدی که رشد اقتصادی در دهههای گذشته متأثر از محیط کلان سیاسی و مدیریت اقتصادی تجربه کرده است؛ در سالهای اخیر روند نزولی سرمایهگذاری جدید بهطور مستمر تداوم یافته و به موقعیتی رسیده است که سرمایهگذاری سالانه جدید از مقدار استهلاک داراییهای موجود کمتر شده است. براساس آمارهای منتشرشده، طی دو سال گذشته از میزان خالص داراییهای سرمایهای کشور کاسته شده است.

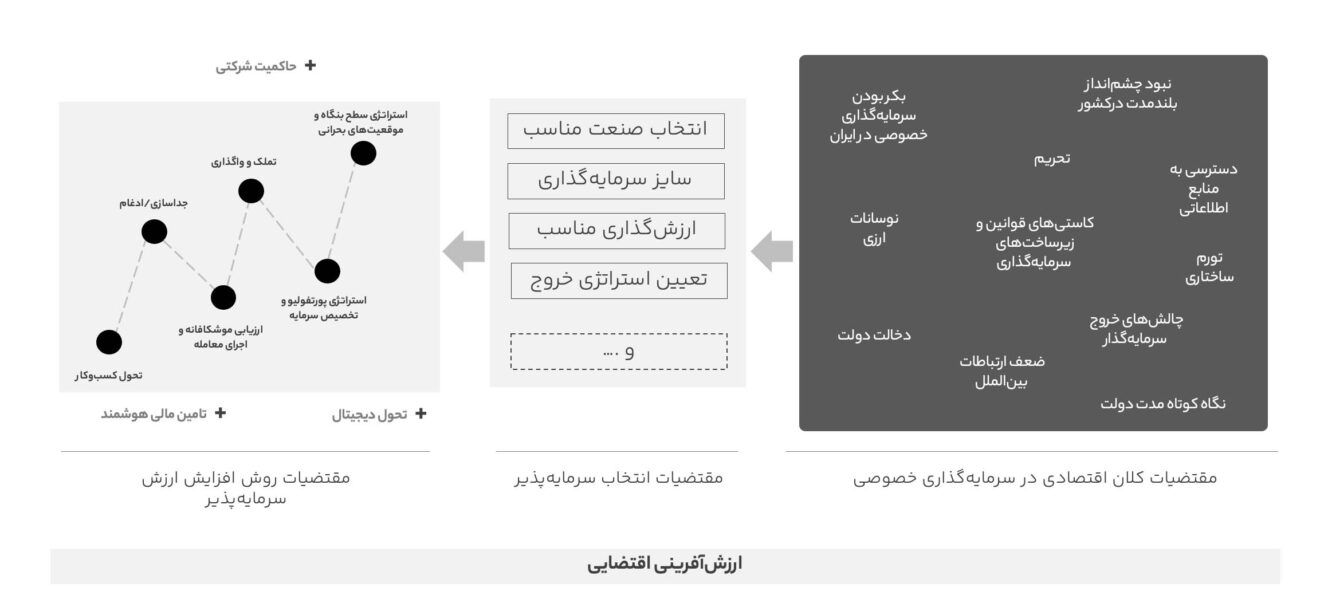

«ارزشآفرینی اقتضایی» چارچوب پیشنهادی در صنعت سرمایهگذاری خصوصی ایران

صنعت سرمایهگذاری خصوصی در ایران هنوز به طور کامل شکل نگرفته و نیاز به ایجاد و توسعه اکوسیستم با استفاده از روشهای بینالمللی استاندارد دارد. در این راستا، با در نظر گرفتن عوامل خرد و کلان تاثیرگذار در ابعاد محیطی ایران، لازم است تا تکههای پازل شاخصهای موفقیت در این فضا تکمیل شوند. چارچوب پیشنهادی برای سرمایهگذاری خصوصی در ایران توجه فعال به فرصتهای موجود و استفاده از بهترین روشها براساس شرایط شرکتها است که به عنوان “ارزشآفرینی اقتضایی” شناخته میشود. این چارچوب به ما کمک میکند تا با در نظر گرفتن شرایط محیطی ایران بهترین فرصتها (انتخاب صنعت، بازیگر و روش ارزش آفرینی براساس شرایط بازیگر) را انتخاب و با در نظر گرفتن شاخصهای موفقیت بهترین روش ارزشآفرینی را برای شرکتها انتخاب کنیم.